执行摘要

- 美国经济增速放缓、通胀上升以及财政可持续性恶化,正在促使全球债券投资者寻求更多的多元化、收益和韧性。

- 美元计价的亚洲债券(Asian USD bonds)提供了有吸引力的综合收益率、积极的信用基本面以及有利的技术面。历史上,亚洲美元债券的波动性低于发达市场债券。

- 对于希望分散美元资产的投资者来说,亚洲本币债券(Asia local currency bonds)不仅提供了有吸引力的实际收益率,还有潜在的货币升值空间。预计该地区的降息趋势也将为本币债市提供支撑。

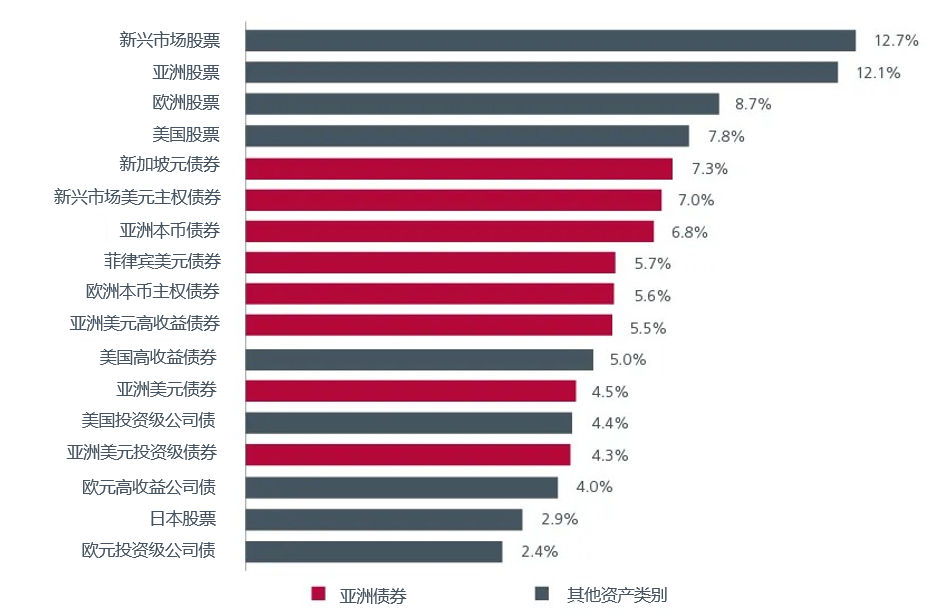

尽管截至今年的收益表现优于发达市场债券(见图1),亚洲固定收益资产仍未得到应有的关注。亚洲投资者可能对这一资产类别更熟悉,但许多全球投资者仍倾向于将其纳入更广泛的全球或新兴市场债券配置中。随着美国经济放缓、通胀上升、财政状况恶化,投资者正重新考虑是否增加或维持对美元及美国资产的敞口。相比之下,亚洲固定收益的基本面显得更加乐观。

图1:各类资产年初至今回报率

资料来源及日期:彭博社(Bloomberg),瀚亚投资,截至2025年7月31日。 使用Markit iBoxx美元亚洲(除日本)总回报指数及其子指数作为代理。请注意,这类指数作为历史表现的代理存在一定局限性,且不一定能反映未来市场的实际表现。本图仅供示例用途,不代表未来或可能的市场表现。

美元走弱

美元指数(DXY)年初至今已下跌6.3%¹。虽然我们不能排除美元因技术性超卖而出现阶段性反弹的可能性,但从长期来看,美国财政赤字扩大、特朗普总统将在2026年6月任命新的美联储主席,以及在此之前任何可能削弱市场对美联储独立性信心的事件,都可能令美元的长期走向蒙上阴影。

目前,美国投资组合资产的外国持有总量之大,意味着即使外汇(FX)对冲比例出现细微变化,也可能对汇率产生显著影响(见图2)。当然,外汇对冲的决策由多种因素驱动,且美元很可能会因美国资本市场的规模、深度和可进入性而继续作为储备货币存在。然而,投资者可能越来越不愿意大幅增加美元和美国资产的持有。最新报告显示,在今年第二季度,投资者的美元仓位已由第一季度末的中性转为净空,而年初时为净多²。

图2. 美国投资组合资产总持有量

资料来源及日期:TIC, Haver, UBS. TIC 未按国家区分“官方”持有量。数据截至2025年7月。

随着美国债券供给与通胀上升,美国固定收益投资的买家会要求对期限风险有足够补偿。因此,美国收益率曲线的长期端仍有上行空间。我们注意到,在2008–2009年全球金融危机之后,量化宽松(QE)曾帮助压低长期债券收益率,而如今这种政策背景已不复存在。

鉴于这些发展,全球债券投资者寻求更高的投资组合多元化、收益和韧性并不令人意外。

向东看

亚洲美元债券

对于以美元为基础的投资者来说,如果希望分散对美国资产的依赖,亚洲美元债券提供了有利的技术面和依然具有吸引力的综合收益率。

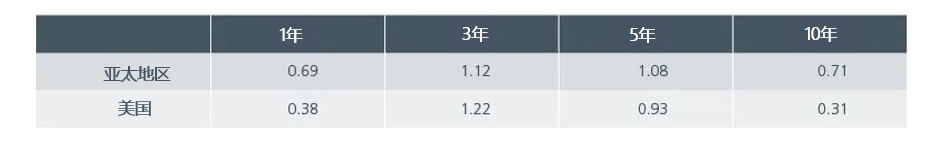

从历史来看,亚太投资级(IG)信用债的风险调整后超额收益(以夏普比率衡量)在1年、5年和10年区间内均高于美国(见图3)。

虽然亚洲美元信用利差目前较历史水平偏窄,但信用基本面预计仍将保持稳健,因为亚洲企业对美国贸易的敞口有限。大多数亚太美元债发行人由于以内需为主,相对不受美国关税的影响。与此同时,尽管亚洲信贷的总发行量预计将高于去年,但净美元债供给可能仍为负值。这是因为在岸融资成本显著低于离岸美元融资成本,同时发行人还可获得银行融资/贷款。

图3.投资级企业债夏普比率

资料来源及日期:美国银行全球研究(BofA Global Research)、ICE 数据指数有限公司(ICE Data Indices, LLC)。数据截至2025年5月底。

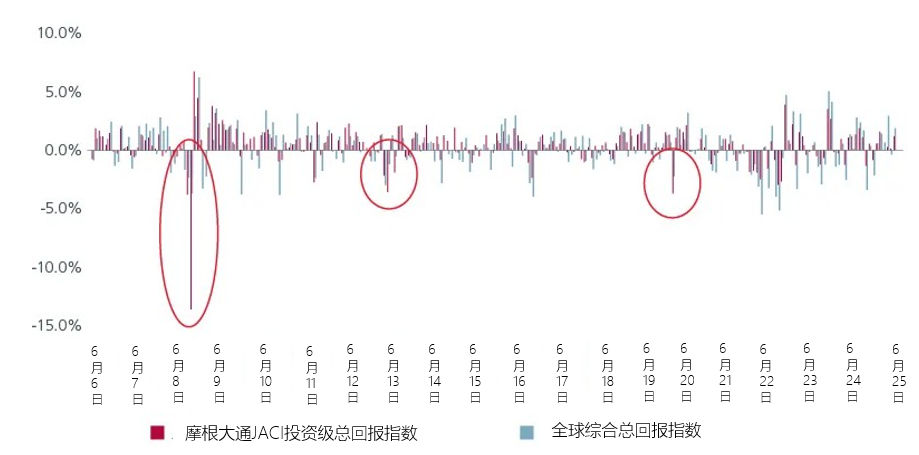

令人意外的是,亚洲投资级信用债(Asian IG credits)的波动率通常低于其全球投资级信用债的对应部分。图4显示,从2006年6月至2025年6月,亚洲投资级信用债的月度最大回撤幅度大多数情况下小于全球投资级信用债,只有在全球金融危机和新冠疫情期间例外。

图4. 月度最大回撤

资料来源及日期:彭博社,截至2025年6月6日-6月25日

亚洲本币债券(Asian Local Currency bonds)

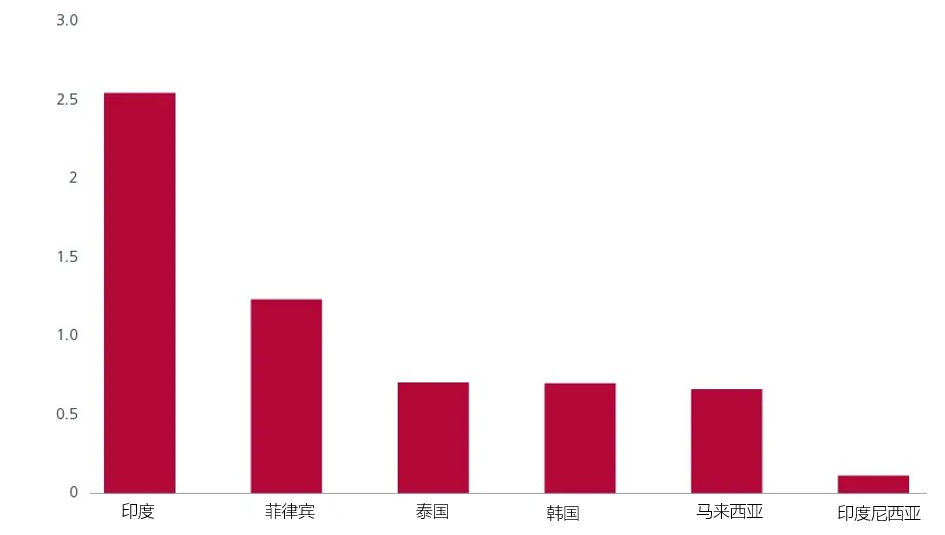

对于希望分散美元敞口的投资者来说,亚洲的低通胀和较高的实际收益率为投资本币债券提供了有力的理由。 在整个地区,彭博(Bloomberg)的预测显示,各国央行预计到2026年第四季度将会降息:印度降息15个基点(bp),菲律宾降息60个基点³。与此同时,不同的经济周期和供需动态为主动债券经理提供了通过久期、汇率和信用管理增值的机会。 与此同时,新兴亚洲的实际收益率已高于历史均值。见图5。

- 印度的名义债券收益率比最新的通胀率高出420个基点以上,其实际收益率较5年均值高出 2.5倍标准差,较10年均值高出 1.5倍标准差。

- 同样,菲律宾、泰国、韩国、马来西亚和印尼的实际收益率也高于其5年和10年的历史均值。

图5. 高于历史均值的实际收益率(Z分数)

资料来源及日期:彭博社。当前10年期实际收益率相对于其5年均值的标准差。截至2025年8月6日。

与此同时,自2025年初以来,亚洲主要经济体的短期货币市场利率下降,反映出流动性充裕的状况,并导致对亚洲久期债券的强劲需求。这有助于压低收益率,使本地债券市场的波动性低于发达市场债券。

此外,在过去18至24个月,我们观察到离岸人民币(CNH)市场出现了结构性转变,主要特征是:需求上升、流动性增强以及更多高质量发行人进入市场。

在中国境内债券市场收益率下降、收益率曲线趋平的背景下,中国投资者正在寻求更高的利差收益(carry)和更长的信用久期。对于这些投资者而言,CNH债券成为自然的选择。

同时,CNH债券的流动性也得到了显著改善,这得益于更多高质量企业增加发行、利用低成本融资的机会,以及中国投资者(包括中国本土机构、寿险公司和证券公司)的积极参与。

脱颖而出

在当今世界,传统避险资产正日益受到政治和宏观经济不确定性的侵蚀,亚洲债券作为一种具有韧性和回报潜力的替代选择脱颖而出。

对于希望分散美元资产的投资者来说,亚洲本币债券提供了有吸引力的实际收益率以及潜在的货币升值空间。预计未来12至18个月内,亚洲各国央行的降息将进一步支撑本币债券市场。

与此同时,对于以美元为基础的投资者来说,亚洲美元债券有望相比发达市场债券提供更高收益、更稳定的政策环境以及更低的波动性。

数据来源:

1 Bloomberg,截至2025年7月22日。

2 《Q2外汇流动与仓位》(FX flows & positioning in Q2),美国银行全球研究(BofA Global Research),2025年7月17日。

3 彭博對2026年第四季的加權預測。截至2025年7月22日。

本文由瀚亚投资管理(上海)有限公司(“瀚亚投资上海”)编制,仅供资料参考。未经事先书面同意,不得翻印、刊发、传阅、复制或分派本文全部或部分予其它任何人士。本文并 构成任何证券之认购、买入或沽售的要约或建议,也不构成任何投资意见或服务。

虽然本文提供的资料均来自瀚亚投资上海认为可靠的来源资料,或以此等来源为根据,但瀚亚投资上海不能亦不会就任何资料或数 据的准确性、有效性、及时性或完整性作出任何保证,亦不会对任何资料的适用性或对谨慎责任作出明示或暗示保证。本文所载任何意见或估算资料可能作出变更,恕不另行通告。

本文所载资料,若不能在个别司法管辖区或国家合法派发予该司法管辖区或国家的任何人士或实体或供该等人士或实体合法使用,或导致瀚亚投资上海或其控股公司、附属公司、关联公司、关联人士须遵从该司法管辖区或国家的任何监管要求,则应视为不拟将本文相关资料派发予该等人士或实体或供其使用。任何人士或实体意欲回应或依赖本文所载资料,则该人士或实体应当自行查明其不受任何本地要求限制或禁止其不能如此行事。

本文所载资料及任何意见并未就任何人士的特定投资目标、财务状况或特殊需要作出考虑;因此,亦不会就任何收件人士或任何类别人士,基于本文资料或估算意见所引致的直接或间接损失作出任何担保或赔偿。本文无意披露或讨论任何证券或产品或其所有风险及其他重要资料。过往表现,对经济、证券市场或市场经济走势的预测、推断、或估算,未必代表任何瀚亚投资上海或瀚亚投资 基金将来或有可能达到的表现。投资的价值及其收益,可跌亦可升。投资涉及风险,投资者或无法取回最初投资之金额。

瀚亚投资管理(上海)有限公司为英国保诚集团(Prudential plc)的全资附属公司。 瀚亚投资管理(上海)有限公司和Prudential plc均与一家主要在美国营运的Prudential Financial, Inc.或在一家在英国注册的M&G plc的子公司Prudential Assurance Company并无任何关连。本文并未经任何监管当局审阅。