概括

在中国和印度这两个最大的新兴经济体的引领下,亚洲依然一个高增长地区。预计中印两国2023年将贡献1 全球增长数值的一半。单独来看,这两个主导市场分别都提供了一系列的投资机遇,但两国优势互补,又可以共同为投资者提供更深层更广泛的股票选择。

中国已经是主要的经济强国,自1978年开始改革开放以来,中国经济年均增长率约为9%。意识到基于投资、低成本制造业和出口的经济高增长模式已经基本达到极限,中国正在加速转向国内消费和创新,维持长期经济发展。

相较之下,印度还是一个正在崛起的经济大国。由于其发展模式侧重国内需求和服务业,印度的增长比中国更加平缓。目前,印度是全球增长最快的经济体,已经不容忽视。此外,它也是全球人口最多的国家,劳动年龄人口占比位居全球前列。

单独来看,这两个亚洲强国已经提供了大量不同的投资机遇。不过,考虑到它们在经济增长和发展阶段上的差异,投资范围也会有所不同。因此,寻求投资于亚洲最大新兴经济体的投资者,可以从中国和印度的综合及互补优势中获得更多收益。

不断扩张的投资机遇

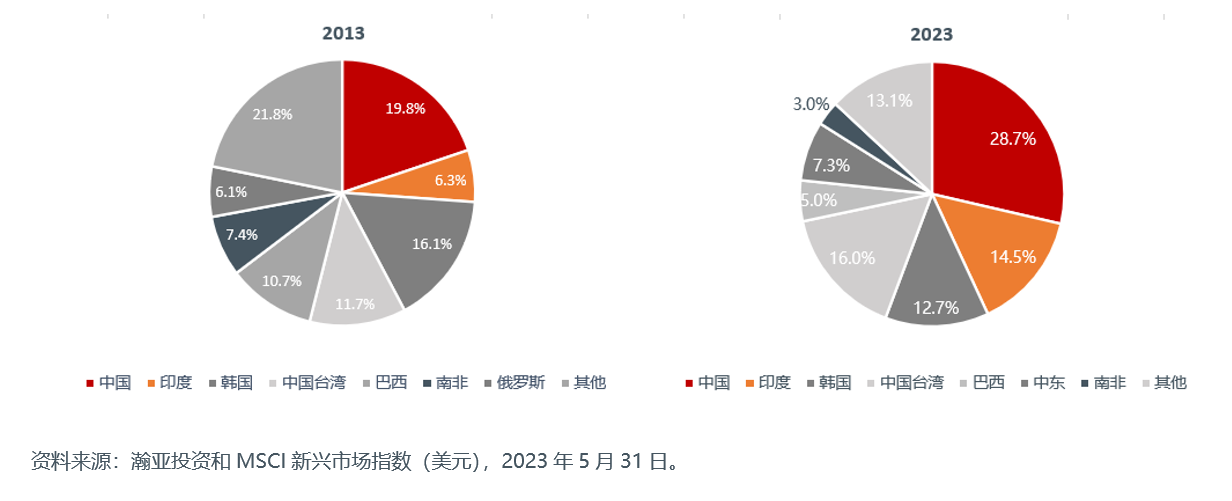

截至2023年5月,中国和印度在MSCI新兴市场指数中的权重分别增长至29.2%和14.5%,而在10年前,中印两国的总权重只有26%。见图1。同样,在MSCI亚洲(日本除外)指数中,两国占指数权重近一半。由于中国和印度的经济快速发展,其在指数中的主导地位不断上升。我们预计,在进一步纳入中国A股及两个市场上IPO项目数量上升的推动下,在中期维度上,它们在区域指数中的总权重将继续呈上升趋势。

图1:中国和印度的重要性不断增长

支持性的监管环境也为中印两国资本市场提供了支撑。多年来,印度的资本市场监管机构印度证券交易委员会(SEBI)进行了多项改进;最新提议是将IPO的时间从目前的六天缩短至三天,一旦实施将使发行人和投资者受益。同样,今年年初,中国全面实行股票发行注册制,将加快公司上市和融资速度。

独特的行业优势

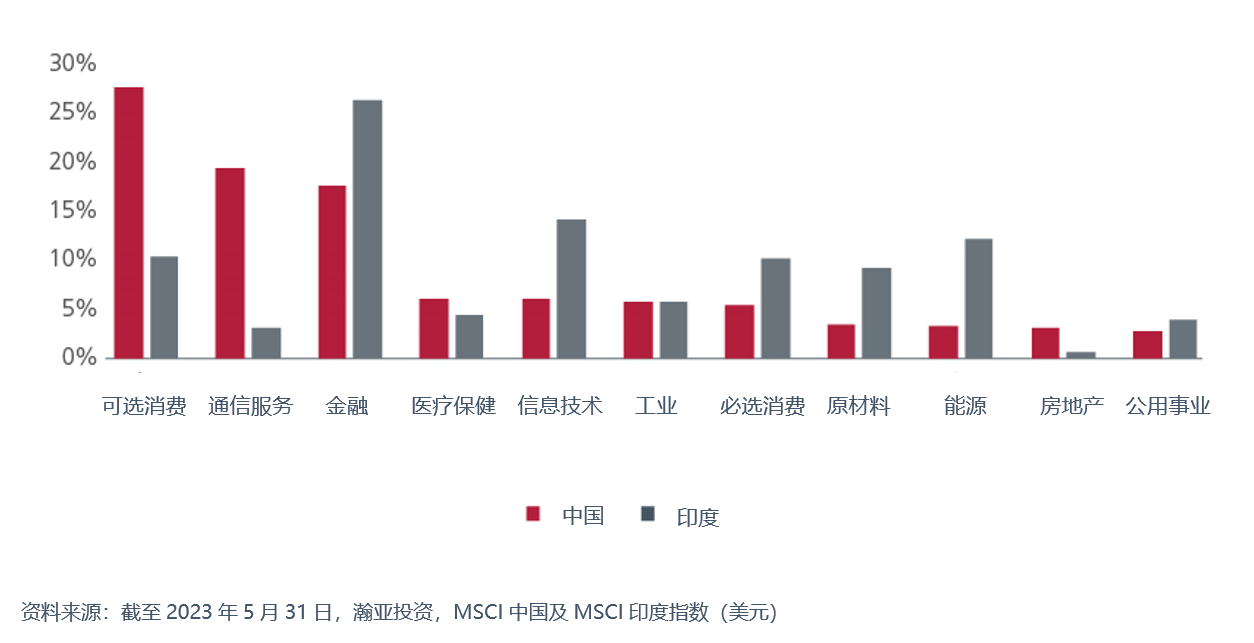

这两个市场值得投资的另一个原因是有机会在多元化的行业中精选最佳投资理念。MSCI中国指数中可选消费板块权重最大,而MSCI印度指数中金融行业权重占优。见图2。中国的可选消费市场是全球最大的市场之一,并且高度分散于零售、电子商务、旅游和奢侈品等细分领域。另一方面,印度是全球信息技术(IT)公司的首选离岸目的地;预计到2025年2 ,IT行业将贡献10%的国内生产总值(GDP)。

图2:两个市场的行业权重各有不同

即使同一行业的公司之间也具有一定差异性。这使得主动投资者能够最大化选股的多样性,并专注于最佳的投资理念。中国的银行业由政策驱动的国有银行主导,而印度的私人银行正在从其国有银行中抢占市场份额。

房地产行业之间也形成了一定对比。中国的房地产业面临长期的低迷周期,而印度似乎正处于一个多年上升周期的初始阶段。在医疗保健板块,中国的大型制药公司正经历国内持续的价格下调,而印度的仿制药制造商则正在从具有挑战性的美国仿制药市场快速转向包括创新药品在内的新的垂直领域,从而实现多样化发展。

利用差异,博取收益

过去几十年来,中国一直是世界工厂,如今则正在转向更高质量的增长,向制造业价值链上游移动,其中的重点则在于创新和高端设备以及工业产品。与此同时,印度一向以“全球后勤中心”闻名,现在通过加速基础设施建设和人才培训为制造业增长建立了额外支撑。总部位于美国的“回流研究所”(Reshoring Institute) 3的数据显示,印度与墨西哥和越南一样,是成本最低的制造业中心之一。

同样,消费领域也存在明显差异,可以加以利用。尽管印度已经超过中国,成为世界上人口最多的国家,但该国的消费群体(此处指2017年购买力平价所定义的每日花销超过12美元的人群)只有中国的一半。不过,中国的消费者年龄更大,且大多居住在城市。相反,印度有望在2030年成为全球最大的年轻消费市场,但消费群体既有城市居民,也有农村居民4 。消费模式的决定因素一般包括可负担能力和生活方式偏好——两个市场在这一点上也有所不同。

通过投资这两个市场,投资者将获得更多更多元的投资机会;它们的互补特性意味着投资者能够充分享受两个市场带来的收益。

投资理据

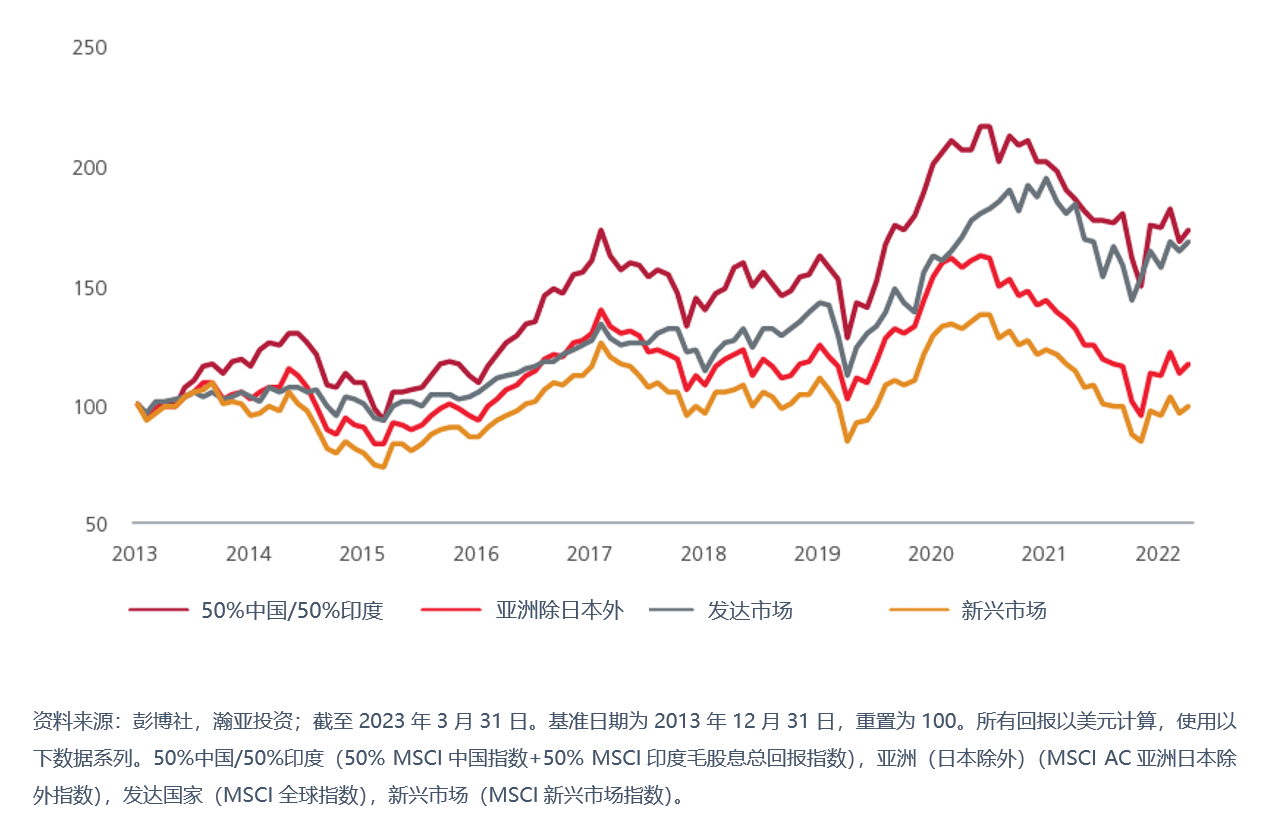

有人可能会说,仅在中国和印度投资提供的多元化收益有限。由于这两个市场已经成为MSCI新兴市场指数和MSCI亚洲(日本除外)指数的重要组成部分,投资于更广泛的新兴市场或亚洲策略不仅能够有效地利用这两个市场的投资机会,还可以从其他国家获得多元化收益。这种想法无可厚非,但是这种区域性的多元化是否会稀释投资者的回报则有待商榷。有趣的是,实证数据显示,在过去的八年间,由中国和印度组成的50-50投资组合的表现优于区域性指数。

图3:中国+印度组合策略的表现优于其他指数

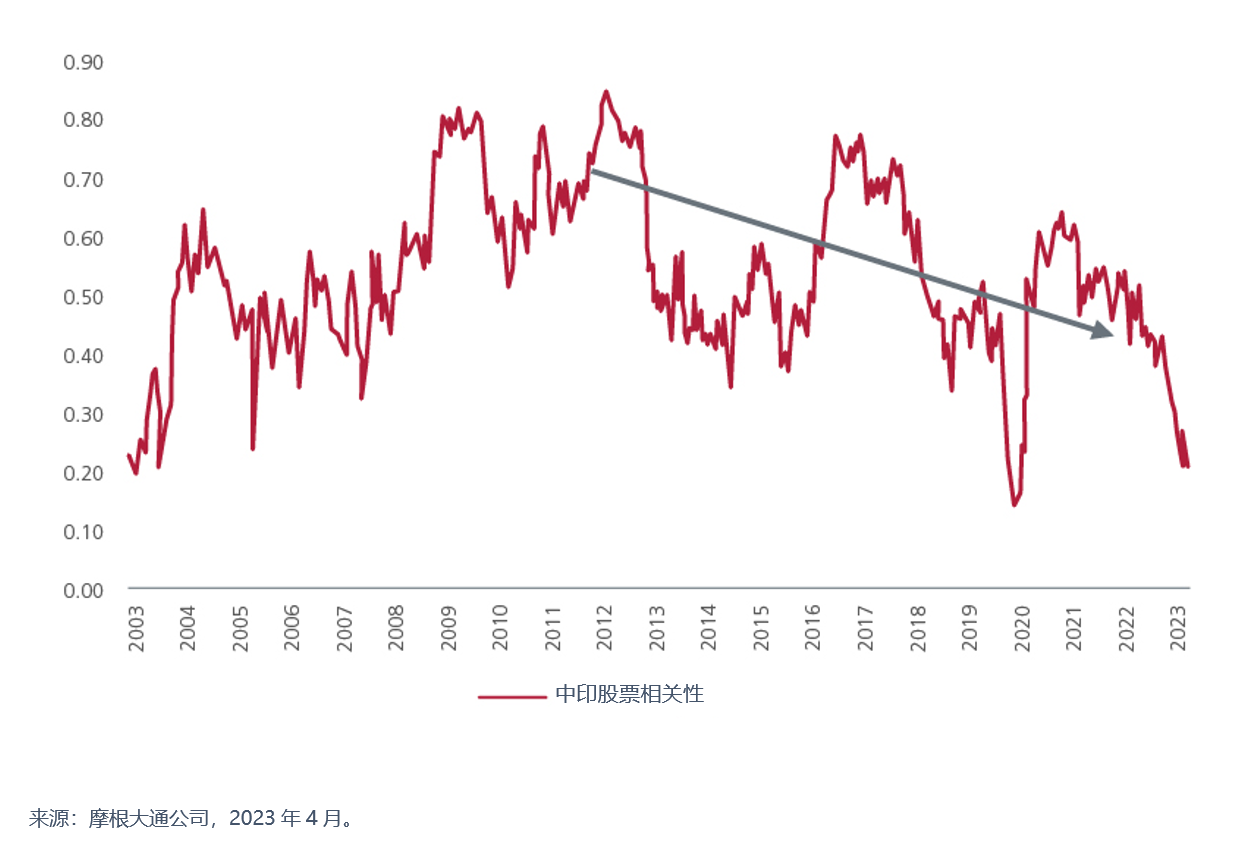

同样值得注意的是中印两国各个面向上的相关性正在降低,包括市场表现、宏观经济和外资流动情况等。见图4。不同的估值水平是另一个方面;以市净率为基础,中国的估值仍然低于其20年平均水平一个标准差,而印度的估值则仅略高于其平均水平5 。这种估值水平的差异为主动型投资者提供了一个充满动态的股票池,从而可以利用每个市场错误定价的投资机会,获取收益。

图4:股票市场表现的相关性逐渐降低

总而言之,中国和印度组合方法具有其独特的逆周期优势,为自下而上的选股人提供了穿越市场周期的有利条件。

来源:

1 国际货币基金组织报告,2023年5月

2 https://www.ibef.org/industry/information-technology-india

3 https://thefederal.com/business/india-among-lowest-cost-manufacturing-hubs-beating-china-report/

4 https://www.brookings.edu/blog/future-development/2023/04/14/china-and-india-the-future-of-the-global-consumer-market/

5 Refinitiv Datastream,MSCI,2023年5月31日

本文由瀚亚投资管理(上海)有限公司(“瀚亚投资上海”)编制,仅供资料参考。未经事先书面同意,不得翻印、刊发、传阅、复制或分派本文全部或部分予其它任何人士。本文并 构成任何证券之认购、买入或沽售的要约或建议,也不构成任何投资意见或服务。

虽然本文提供的资料均来自瀚亚投资上海认为可靠的来源资料,或以此等来源为根据,但瀚亚投资上海不能亦不会就任何资料或数 据的准确性、有效性、及时性或完整性作出任何保证,亦不会对任何资料的适用性或对谨慎责任作出明示或暗示保证。本文所载任何意见或估算资料可能作出变更,恕不另行通告。

本文所载资料,若不能在个别司法管辖区或国家合法派发予该司法管辖区或国家的任何人士或实体或供该等人士或实体合法使用,或导致瀚亚投资上海或其控股公司、附属公司、关联公司、关联人士须遵从该司法管辖区或国家的任何监管要求,则应视为不拟将本文相关资料派发予该等人士或实体或供其使用。任何人士或实体意欲回应或依赖本文所载资料,则该人士或实体应当自行查明其不受任何本地要求限制或禁止其不能如此行事。

本文所载资料及任何意见并未就任何人士的特定投资目标、财务状况或特殊需要作出考虑;因此,亦不会就任何收件人士或任何类别人士,基于本文资料或估算意见所引致的直接或间接损失作出任何担保或赔偿。本文无意披露或讨论任何证券或产品或其所有风险及其他重要资料。过往表现,对经济、证券市场或市场经济走势的预测、推断、或估算,未必代表任何瀚亚投资上海或瀚亚投资 基金将来或有可能达到的表现。投资的价值及其收益,可跌亦可升。投资涉及风险,投资者或无法取回最初投资之金额。

瀚亚投资管理(上海)有限公司为英国保诚集团(Prudential plc)的全资附属公司。 瀚亚投资管理(上海)有限公司和Prudential plc均与一家主要在美国营运的Prudential Financial, Inc.或在一家在英国注册的M&G plc的子公司Prudential Assurance Company并无任何关连。本文并未经任何监管当局审阅。