由于每股收益增长乏力,地缘政治和监管导致股票风险溢价上升,对碳排放敏感行业的敞口增加,以及最近较为缓慢的疫后重启,都造成亚洲股票指数在过去十年间大大落后于全球其他市场。见图1。不出所料的是,全球投资者对亚洲股票的兴趣在此期间大幅下降。这与10年前市场对亚洲增长、人口和创新潜力的预期大相径庭。

图1. 亚洲(除日本外)股票在过去十年表现落后于全球股票

我们发现,全球投资者对亚洲股票兴趣寥寥,导致预期走弱,仓位偏低。尽管与过去十年相比,亚洲中产阶级收入增长、创新和出口的投资属性和论点没有改变,但目前的预期和估值起点都有所不同。以目前 1.5 倍的历史市净率计算,亚洲目前的交易价格较 MSCI美国指数折让 65%, 而2012 年这一数字为 30%。1

当下的投资环境让我们开始关注那些估值偏低,具有吸引力的好公司。我们认为这些公司里有不少都是被错误放弃的,而投资团队可以充分利用由此导致的错误定价。我们发现这些公司有下述共同点:

- 股价和估值走低背后的推动因素是对增长、监管或可持续回报的担忧

- 中期可持续回报高于目前的预期

- 管理层变动、资产负债表修复或产业结构都揭示了接下来3-5年内获得可持续回报的路径

调整结束后的盈利增长具备可靠的驱动力

今年的盈利预期持续下降,几乎所有国家和行业都出现了大幅下调。随着各国央行通过收紧货币政策,抑制通胀,市场对亚洲的预期也有所下降。 然而,亚洲尚未看到疫后北亚经济重启带来的益处(与世界其他地区相比重启较迟),这为明年提供了更好的盈利可见性。见图 2。此外,亚洲各个市场上市股票中金融股权重较大,经过多年的收益率压缩,更高的利率将推动盈利。

图2: 亚洲(除日本外)盈利与亚洲市场指数

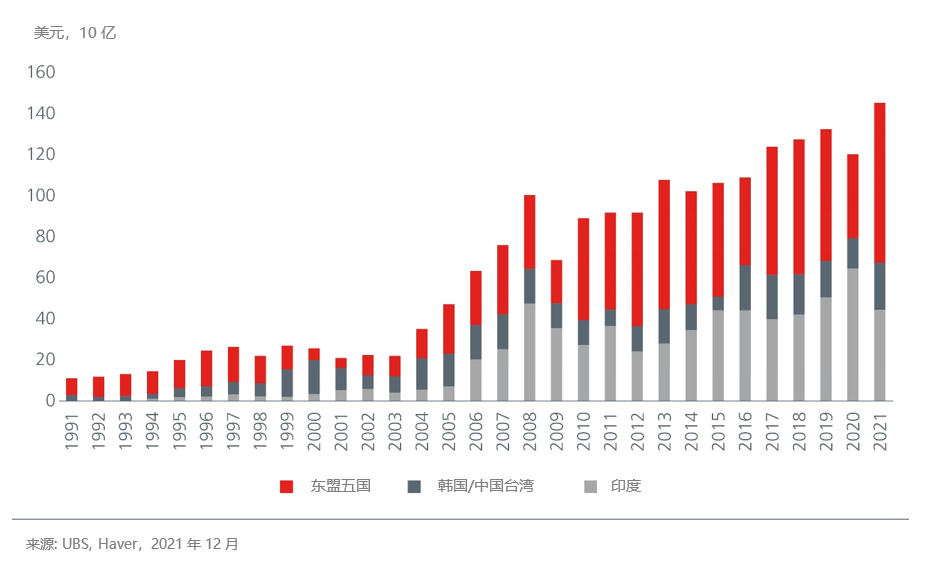

近年来的一个关键议题是全球供应链从中国转移,寻求多元化,其中大多数都转移到了亚洲其他地区。这一趋势下主要受益者是越南、印度和印度尼西亚。见图 3。从电池到半导体,许多亚洲的制造商也在引领这种供应链多元化趋势。 我们认为这将提升亚洲中期盈利增长潜力。

图3: 亚洲(除中国外)对内外商直接投资呈上升趋势

同样,亚洲公司也越来越认识到加强ESG投资和披露的必要性。从中期来看,亚洲较高的脱碳资本支出(晚于较早开始转型的欧洲)或将推升盈利增长,并提升品质。与此同时,虽然资本成本出现上升,但较高的现金水平为许多亚洲(日本除外)公司提供了一定程度的灵活性,为供应链多元化和脱碳转型投资融资;近45%的亚洲(除日本外)非金融公司资产负债表上都有净现金,而美国同类公司的这一比例是23%。2

亚洲指数较为多元

我们认识到宏观问题的存在,并在持续分析投资组合对宏观经济变量和投资组合意外风险的敏感性。在投资组合构建阶段,我们为内在价值回归高度依赖宏观经济结果(包括资本成本、地缘政治改善和监管)或对其较为敏感的股票设置了较高的门槛收益。在投资组合审查阶段,重点则在于最大化预期内的特定股票风险,同时最小化所有预期外的投资组合风险。

价值型股票提供支撑

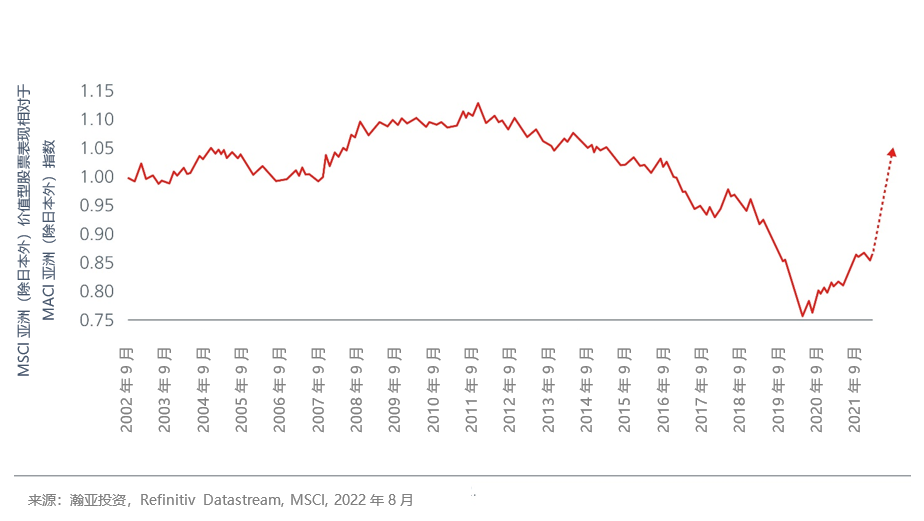

我们同样认为围绕脱碳、供应链多元化和经营成本上升等问题,战略正在发生转变。正如之前的一篇文章(亚洲专家系列 | 亚洲价值股投资:未来几年投什么?)中所分享的,我们相信这些战略转变所带来的经济周期将支持价值型股票继续在亚洲有所表现。 见图 4。

图4. 价值型股票表现或将持续向好

是时候重新评估亚洲股票配置

总而言之,我们认为目前已经可以开始重新评估亚洲股票投资。亚洲股票的初始估值与其自身历史估值及全球其他市场股票相比都存在很大的折扣,全球投资者在该资产类别上的拥挤程度有限,地缘政治和监管问题不再是预期以外,而盈利预期也处于低位调整中。

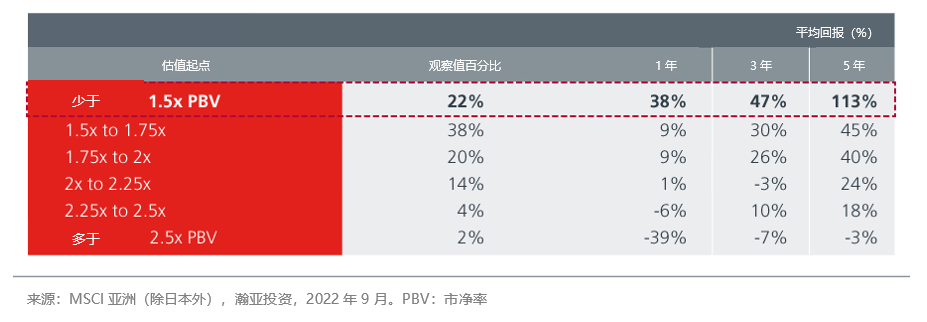

亚洲(日本除外)的历史回报回溯测试显示,当估值起点低于 1.5 倍的历史市净率时,在 1/3/5 年的投资期内回报可观。 见图 5。

利率上升,相对欧美经济重启较迟,供应链持续多元化和脱碳转型方面的投资提供了一个中期增长机会,推动亚洲股票从过去十年的表现不佳中恢复过来。在这一点上,我们认为应该重新评估过去几年的地域和投资风格配置以及投资者对亚洲的忽视。

图5:初始估值的重要性

来源:

1 彭博MSCI, 瀚亚投资,2022年9月

2来源:“现金充裕”的公司:野村,截至2022年8月15日。公司比率是净现金流为正的公司的数量除以指数综合公司的数量。

本文由瀚亚投资管理(上海)有限公司(“瀚亚投资上海”)编制,仅供资料参考。未经事先书面同意,不得翻印、刊发、传阅、复制或分派本文全部或部分予其它任何人士。本文并 构成任何证券之认购、买入或沽售的要约或建议,也不构成任何投资意见或服务。

虽然本文提供的资料均来自瀚亚投资上海认为可靠的来源资料,或以此等来源为根据,但瀚亚投资上海不能亦不会就任何资料或数 据的准确性、有效性、及时性或完整性作出任何保证,亦不会对任何资料的适用性或对谨慎责任作出明示或暗示保证。本文所载任何意见或估算资料可能作出变更,恕不另行通告。

本文所载资料,若不能在个别司法管辖区或国家合法派发予该司法管辖区或国家的任何人士或实体或供该等人士或实体合法使用,或导致瀚亚投资上海或其控股公司、附属公司、关联公司、关联人士须遵从该司法管辖区或国家的任何监管要求,则应视为不拟将本文相关资料派发予该等人士或实体或供其使用。任何人士或实体意欲回应或依赖本文所载资料,则该人士或实体应当自行查明其不受任何本地要求限制或禁止其不能如此行事。

本文所载资料及任何意见并未就任何人士的特定投资目标、财务状况或特殊需要作出考虑;因此,亦不会就任何收件人士或任何类别人士,基于本文资料或估算意见所引致的直接或间接损失作出任何担保或赔偿。本文无意披露或讨论任何证券或产品或其所有风险及其他重要资料。过往表现,对经济、证券市场或市场经济走势的预测、推断、或估算,未必代表任何瀚亚投资上海或瀚亚投资 基金将来或有可能达到的表现。投资的价值及其收益,可跌亦可升。投资涉及风险,投资者或无法取回最初投资之金额。

瀚亚投资管理(上海)有限公司为英国保诚集团(Prudential plc)的全资附属公司。 瀚亚投资管理(上海)有限公司和Prudential plc均与一家主要在美国营运的Prudential Financial, Inc.或在一家在英国注册的M&G plc的子公司Prudential Assurance Company并无任何关连。本文并未经任何监管当局审阅。